COMPANY INFORMATION

リスクマネジメント

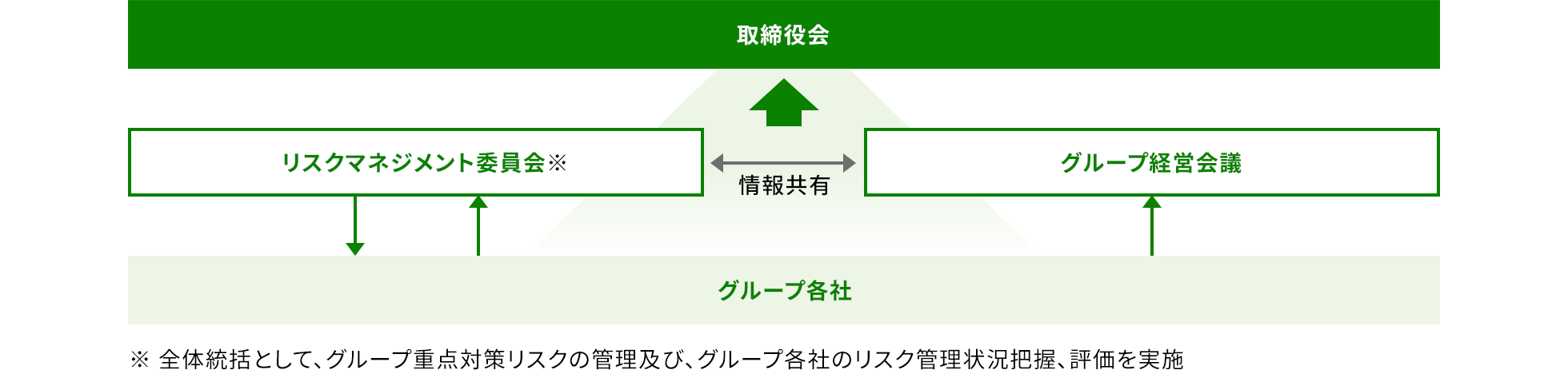

リスク管理体制

個別の重要リスクはリスクの種類に応じてリスクマネジメント委員会及びグループ経営会議が各々管理し、リスク全体の統括的な管理はリスクマネジメント委員会が行い取締役会へ報告いたします。

リスクマネジメント委員会では、グループ横断的に管理が必要と考えられるグループ重点対策リスクの管理と、グループ各社のリスク管理状況の把握、評価を行います。

グループ重点対策リスクには、主管部署を定めて、リスク管理のPDCAを徹底いたします。また、グループ各社のリスク管理状況をリスクマネジメント委員会において把握、評価することによりグループ全体のリスク管理体制を強化いたします。

また、内部監査を通じて管理体制および管理業務の十分性を確認するとともに、重大リスクに関する監査を優先度に応じて計画的に実施しています。緊急かつ重大な損失の危険に対しては、「緊急時対応基本規程」に基づいて情報伝達および意思決定を行い、被害を最小限にとどめる対応を行います。

経営に重要な影響を及ぼすと想定されるリスク

当社グループでは、「リスク管理基本規程」において、グループ各社の経営目標の達成を阻害する事象として7つの個別リスク(投資リスク、財務資本リスク、人事労務リスク、法務コンプライアンスリスク、IT戦略リスク・デジタル戦略リスク、情報セキュリティリスク、危機管理対応)を定め、加えて、重要性の高いリスクとして気候変動リスクを重要リスクとして認識しております。

また「GROUP VISION 2030」において定めた6つのマテリアリティについて、機会及びリスクと、それに関連する重要リスクの特定を行いました。

この表は左右にスクロールできます

| マテリアリティ | 主な機会とリスク (◯機会、●リスク) |

主な変動要因 | 重要リスク |

|---|---|---|---|

| 多彩なライフ スタイルをつくる |

◯あらゆる生活シーンの融合 ●消費者ニーズとのミスマッチ |

|

投資リスク 財務資本リスク |

| ウェルビーイングな街と 暮らしをつくる |

○コミュニティ形成の重要性増大 ○防災・減災ニーズの高まり ●都市間競争における劣後 ●資産の維持管理不足により価値低下 |

||

| サステナブルな 環境をつくる |

○脱炭素・循環型社会への対応ニーズ拡大 ●気候変動・災害激甚化 ●環境規制強化等によるコスト増 |

|

気候変動リスク |

| デジタル時代の 価値をつくる |

○toC接点活用の重要性増大 ●既存事業のディスラプター出現 |

|

IT戦略リスク デジタル戦略リスク |

| 多様な人財が活きる 組織風土をつくる |

○多様な人財によるイノベーション創発 ●人材獲得市場における競争激化 |

|

人事労務リスク |

| 成長を加速する ガバナンスをつくる |

○透明性向上によるステークホルダーとの関係強化 ●法令違反、セキュリティ体制等不備による損失、信用低下 |

|

情報セキュリティリスク 危機管理対応 法務コンプライアンスリスク |

なお、これらのリスクが顕在化する可能性の程度や時期、顕在化した場合に当社グループの経営成績及び財務状況等に与える影響の定量的な内容については、合理的な予見が困難であるため記載しておりません。

各リスクについての考え方は以下のとおりとなります。

① 投資リスク

当社グループの事業の中で投資を伴う資産活用型の事業である都市開発事業セグメント、戦略投資事業セグメント等においては、国内外の景気動向や企業業績、個人消費動向、不動産市況、競合環境、政府や日本銀行の政策変更、東京都心を中心とした事業エリアの状況等の影響を受けやすい傾向があり、これらにより各事業における利益率の低下や収益性の悪化、保有資産の価値が下落する可能性があります。

当該リスクについては当社のグループ経営企画部を主管部署とし、投資対象アセットごとのリスクファクターを定めた上でVaR値を算出、継続的なモニタリングを行うことでリスク量の管理を行っております。

② 財務資本リスク

当社グループでは不動産の開発資金等を自己資本及び、金融機関からの借入金や社債発行による資金調達等で対応しております。今後金利が上昇した場合や株価が著しく下落した場合には、経営成績及び財務状況等に対して大きな影響を与える可能性があります。

金融機関等からの資金調達については、金利変動による影響を軽減するため、有利子負債の大部分を長期による借入とし、さらに金融情勢を踏まえながら一部のプロジェクト融資以外については大部分の金利を固定化し、今後金利が上昇した場合の経営成績に与える影響を最小限に抑える取り組みを行っております。なお、当連結会計年度末の有利子負債における長期比率は95.8%、固定比率は95.5%(長期比率・固定比率ともにSPC借入を除く)です。また、当社のグループ財務部を主管部署とし、金融市場の動向分析及び金利上昇時の当社への影響の定量的なシミュレーションを行っております。

自己資本については、資本市場の動向分析を行うとともに、IR活動による株主・投資家との対話内容の取締役会等へのフィードバック等を実施しており、引き続き株価の適正化を図ってまいります。

③ 気候変動リスク

当社グループでは1998年に定めた環境ビジョンに基づき、事業活動を通じて、継続的に環境課題への取り組みを推進しており、中でも気候変動については重要な課題であると認識しています。気候変動における移行リスクと物理的リスクは、当社グループの事業への影響を及ぼす可能性があります。移行リスクとしては、炭素税など法規制の厳格化といった政策動向の変化、低炭素社会に対応できない企業に対する需要低下やレピュテーション悪化、物理的リスクとしては、地球温暖化による降雪量減少によるスキー場運営事業への影響や、異常気象の激甚化による建物被害や工事期間の延長によるコスト増などが想定され、事業へ悪影響を及ぼす可能性があります。

当該リスクについては、当社のグループサステナビリティ推進部を主管部署とし、事業部門と協働してグループ横断的に取り組んでいます。取り組みの内容についてはサステナビリティ委員会で審議・協議し、取締役会に報告しています。

当社は「TCFD(気候関連財務情報開示タスクフォース)提言」に2019年より賛同し、その取り組みについて議論する「TCFDコンソーシアム」にも参加しております。気候変動の事業へのリスクと機会については、都市・レジャー・住宅・再生可能エネルギーの主要事業において、「1.5°C」「3°C」「4°C」の複数シナリオについて検証を実施し、経営戦略に反映しております。またTCFD提言に基づき、「ガバナンス」・「戦略」・「リスク管理」・「指標と目標」に分類した開示も実施いたしました。2023年度には「脱炭素社会への移行計画」を策定しています。

TCFD提言に基づく開示:https://tokyu-fudosan-hd-csr.disclosure.site/ja/environment/tcfd/

脱炭素社会への移行計画:https://tokyu-fudosan-hd-csr.disclosure.site/ja/environment/transition-plan

この表は左右にスクロールできます

| 種別 | 1.5℃ | 3℃ | 4℃ |

|---|---|---|---|

| ●移行リスク 政策・法規制 技術・市場・評判 ●機会 エネルギー源 製品・サービス 市場 |

【リスク・機会と財務影響】

【戦略】

|

【リスク・機会と財務影響】

【戦略】

|

【リスク・機会と財務影響】

【戦略】

|

| ●物理的リスク 急性 慢性 ●機会 レジリエンス |

【リスク・機会と財務影響】

【戦略】

|

【リスク・機会と財務影響】

【戦略】

|

【リスク・機会と財務影響】

【戦略】

|

④ IT戦略リスク・デジタル戦略リスク

当社グループ及び社会を取り巻くIT環境は目覚ましく進化しており、技術革新や顧客需要の変化に対して当社グループが適切かつ迅速に対応できなかった場合には、将来的に当社グループの経営成績及び財務状況等に影響を及ぼす可能性があります。

当該リスクについては当社のグループDX推進部を主管部署とし、新規技術の各事業への応用可能性等を検討しております。

⑤ 人事労務リスク

当社グループでは多様な人財を強みの1つと認識しております。しかし、国内の少子高齢化に伴う労働力人口の減少、それを背景とした人材不足が、当社グループの成長を阻害する大きな要因となる可能性があります。

当該リスクについては当社のグループ人事部を主管部署とし、長時間労働の削減や有給休暇の取得奨励はもちろん、テレワークや在宅勤務制度等、社員の多様な働き方に対応した施策で、従業員に選ばれる企業を目指しております。また、働き方や働く場所が多様化し、適正な労務マネジメントの重要性が高まっており、2023年度よりグループ重点対策として、「適正な労務マネジメント(労働時間の適正な把握・管理」を実施しております。関係する各社の制度や運用、啓発活動の状況を網羅的に調査、把握し、リスクマネジメント委員会への報告を行う予定です。

⑥ 情報セキュリティリスク

当社グループでは、都市開発事業セグメントや管理運営事業セグメント、不動産流通事業セグメント等において多くのお客さまの個人情報を取り扱っております。サイバー攻撃や当社グループ従業員によって情報漏洩が発生した場合、当社グループの社会的信用やブランドイメージの低下、当社グループの経営成績及び財務状況等に影響を及ぼす可能性があります。

当該リスクについては当社のグループ総務部及びグループDX推進部を主管部署とし、セキュリティ対策の強化や、標的型攻撃メール訓練等の研修実施による社員のリテラシー向上施策等を行っております。

⑦ 危機管理対応

国内外の地震、暴風雨、洪水その他の天災地変、テロ、事故、火災、疫病その他の人災等が発生した場合や、環境問題、不動産の瑕疵が判明した場合等には、保有資産の毀損や補償の義務履行等に関連して紛争が発生する等、当社グループの業績や財政状態に影響を及ぼす可能性があります。

当該リスクについては当社のグループ総務部を主管部署とし、災害等発生時に必要となる安全対策やBCPの整備や、各種災害を想定した訓練の実施により、影響を最小限に抑えるべく取り組みを行っております。

⑧ 法務コンプライアンスリスク

当社グループの社員や事業活動において、法令等に抵触する事態が発生した場合や、発生した損害に対する賠償金の支払い等が必要となる場合には、当社グループの社会的信用やブランドイメージの低下、当社グループの経営成績及び財務状況等に影響を及ぼす可能性があります。

当該リスクについては当社のグループ法務部を主管部署とし、コンプライアンスを実現するための活動計画(コンプライアンス・プログラム)の策定・推進など、グループ各社においてコンプライアンス体制を構築し、コンプライアンス経営の徹底に努めております。具体的には、東急不動産ホールディングスグループの全役員及び従業員の行動の規範となる「東急不動産ホールディングスグループ行動基準」を定めるとともに、その理解・実践のための具体的マニュアルとして、「東急不動産ホールディングスグループ コンプライアンスマニュアル」を策定し、定期的に研修などを行うことで、全役員及び従業員に対しコンプライアンスの周知・徹底を図っています。